|

А. Н. Асаул, Н. А. Асаул, Р. А. Фалтинский

Основы бизнеса на рынке ценных бумаг

Под ред. д-ра экон. наук, профессора А. Н. Асаула. - СПб.: АНО «ИПЭВ», 2008. - 207с.

Раздел 1. Сущность, классификация и основные характеристики ценных бумаг

Глава 4. Акции как основной источник собственного капитала акционерного общества

Капитальные ценные бумаги предназначены для образования или увеличения собственного

капитала компаний, нацеленных на получение прибыли, которой они затем поделятся

с держателями этих бумаг. К их числу относятся акции, облигации, паи

кооперативов, инвестиционные сертификаты, закладные листы и их разновидности.

Рынок капитальных ценных бумаг является основой формирования капитала АО.

Собственный капитал АО включает акционерный капитал и

резервный, который создается за счет отчисления от прибыли (используется в

качестве резервного фонда) для получения собственного капитала и выплаты

дивидендов в периоды конъюнктурных спадов.

Ценные бумаги - это авансированная часть собственного

капитала компании. Авансированный

капитал имеет такую структуру:

-

уставный капитал (акции,

выпущенные в обращение по номинальной стоимости);

-

сумма, полученная АО при

реализации акций по стоимости, превышающей номинальную (эмиссионный доход);

-

акции, выпущенные и распределенные

между акционерами в счет дивидендов по номинальной стоимости.

Из суммы оплаченного капитала исключается стоимость

акций, по которым осуществлена подписка, но полностью они не оплачены

акционерами, а также стоимость акций собственной эмиссии, выкупленных у

акционеров по цене, согласованной с учредителями.

В основу классификации авансированной части

собственного капитала (уставный, паевой, дополнительно вложенный, неоплаченный

и изъятый) положен принцип ее отражения на счетах бухгалтерского учета и в

балансе компании.

В Великобритании (и в большинстве развитых западных

стран) наиболее распространены такие организационно-правовые формы компаний,

как акционерные общества и партнерства. Это свидетельствует о преобладании в

собственном капитале доли инвестиционных взносов. Поэтому часто собственный

капитал рассматривается как заимствованный компанией и подлежащий возвращению.

Источники образования средств делятся на две группы: собственный (акционерный)

капитал и ссудный (привлеченный) капитал. И первый, и второй являются

обязательствами, долгами АО, потому что рано или поздно полученные средства

придется возвращать. Авансированный капитал, составляющий незначительную долю в

собственном капитале таких фирм, представлен в отчетности в достаточно

свернутом виде (в основном, как акционерный и дополнительный капитал).

Аналогично авансированный капитал представлен в

балансах Франции и Греции (акционерный капитал и эмиссионный доход), Австрии и

Швеции (акционерный капитал), Австралии (объявленный акционерный капитал и лаж

на акции), Чехии (уставный фонд и капитальные фонды, в том числе эмиссионное

ажио), Германии (уставный капитал), России (уставный и дополнительный капитал).[35] В Эстонии

авансированный капитал делится на акционерный или паевой капитал по номинальной

стоимости; ажио (завышение / занижение номинальной стоимости); капитал,

переданный по договору дарения; собственные акции или собственные паи

(уменьшают сумму авансированного капитала).[36]

Французские компании могут выкупить и реализовать

собственные акции только на определенных условиях: для передачи работникам, при

уменьшении акционерного капитала или с целью регулирования ситуации на рынке,

если компания включена в листинг (в этом случае она может заключать соглашения

не более чем с 10% акций). Выкупленные собственные акции показываются в балансе

как актив.[37]

В Бельгии авансированная часть

собственного капитала представлена акционерным капиталом; премиями по акциям

(разница между эмиссионной ценой и номинальной стоимостью, не подлежащей

распределению); инвестиционными дотациями. Неоплаченные суммы объявленного

капитала учитываются в составе дебиторской задолженности.[38] В Украине,

в зависимости от стадии формирования, акционерный капитал может быть

объявленным, подписанным, оплаченным, выкупленным.

Структура собственного капитала представлена на рис.

4.1.

Собственный капитал является абстрактной

стоимостью имущества, принадлежащего владельцам АО. Сумма собственного

капитала, отраженная в балансе, зависит от оценки активов и обязательств. Как

правило, совокупная сумма собственного капитала только случайно может

соответствовать совокупной рыночной стоимости акций компании или сумме, которую

можно получить путем продажи чистых активов частями или АО в целом на основе

принципа непрерывности.

В свое время в марксистской литературе

получило распространение понятие «фиктивный капитал», которым обозначался не

реальный капитал, представленный в виде фабрик и заводов, товарных запасов,

машин и оборудования, золота и денег, а его отражение в ценных бумагах. Такая

трактовка раскрывает акции как ценные бумаги, не создающие стоимости или

прибавочной стоимости, однако указывает, что фиктивный капитал, представленный

в акциях, тесно связан с промышленным капиталом, который обладает способностью

самовозрастать и создавать стоимость.[39]

Рис. 4.1

Структура собственного капитала АО

Сегодня возможны две формы обращения

финансово-кредитных инструментов - документарная и бездокументарная (в виде

электронных файлов). Еще пару десятилетий назад безналичная форма существования

ценных бумаг означала записи в особых книгах, которые хранились у специальных

регистраторов. В настоящее время чаще всего используют электронные записи,

которые по своей природе виртуальны, что полностью снимает ограничения

(территориальные и временные) с прежнего фиктивного капитала.

Акционерный капитал - это основной базовый

первоначальный капитал АО, образующийся в результате выпуска и продажи акций.

Складывается он из средств акционеров, объединенных для получения прибыли, и,

по сути, представляет собой смешанную форму собственности.

Различают неоплаченный акционерный

капитал - часть акций, которую акционеры еще не оплатили, и полностью

оплаченный - образующийся в результате полной оплаты акционерами купленных

акций.

Капитал в форме акций получил наибольшее

распространение благодаря ряду преимуществ. Создание АО позволяет за небольшой

промежуток времени собрать значительные суммы, которые служат основой для

нового производства или развития имеющегося. Так, российские железные дороги

развиваются в основном благодаря созданию акционерных обществ. Акции позволяют

в короткие сроки перемещать средства из одной отрасли в другую, а также между

компаниями, поэтому экономика развивается ускоренными темпами. Появление и

развитие АО и отношений между ними изменило отношения собственности. Акции

представляют собой один из видов частной собственности, это коллективная

собственность вкладчиков (акционеров). В процессе продажи и покупки акций

собственники капитала меняются, что никак не отражается на благополучии

компаний. Это наглядно показывает, что основной капитал не является

необходимым для воспроизводства, он нужен лишь для создания организации. АО

позволяет передать средства производства работникам компании, что избавляет от

необходимости выплаты дивидендов и сохраняет прибыль. Развитие акционерной

формы капитала значительно облегчило слияние различных капиталов, в том числе

функционирующих в разных отраслях экономики.

Используемый акционерный капитал-это вклады, поступившие от акционеров на оплату акций,

размещенных АО, и используемые обществом для осуществления уставной

деятельности и извлечения прибыли.

Вложенный капитал -это средства, вложенные в активы компании акционерами

в обмен на акции и образующие часть собственного капитала АО. При разделе

прибыли между акционерами за основу берут величину вложенного капитала, процент

прибыли начисляют на стоимость акций, купленных вкладчиком. Размер вклада

указывают в учредительном договоре, в списке вкладчиков. Таким образом, главным

документом, закрепляющим право собственности акционера на долю в уставном

капитале АО, является акция - ценная бумага, у которой нет конечного срока погашения.

Капитал, вложенный в акцию, не может быть

востребован обратно ее держателем (за исключением случая ликвидации АО). Однако

он может быть превращен в деньги путем продажи этой бумаги. Владелец акции

обладает ограниченной ответственностью, т. е. не отвечает по обязательствам

общества в целом. Инвестор не может потерять больше, чем вложил в акцию.

Следует различать понятия «эмиссия» и

«выпуск акций». Выпуск акций ~ это зарегистрированная в установленном

порядке совокупность акций одного эмитента с одним государственным

регистрационным номером, которые могут иметь разные условия эмиссии, но

предоставлять одинаковые права. Эмиссия акций - совокупность действий

эмитента по поводу осуществления подписки на акции, т. е. мероприятия от

принятия решения о выпуске акций до регистрации их выпуска. Иными словами, уставный

капитал связан с понятием выпуска акций, а процедура его формирования -

с эмиссией. Таким образом, эмиссия и выпуск собственных акций в первую очередь

связаны с формированием собственного капитала, воплощенного на данном этапе в

уставном капитале.

Процесс эмиссии включает следующие этапы:

-

принятие общим собранием АО

решения о размещении ценных бумаг;

-

принятие эмитентом (утверждение

советом директоров) решения о выпуске ценных бумаг;

-

подготовку проспекта эмиссии

ценных бумаг;

-

регистрацию выпуска и проспекта

эмиссии (осуществляется Федеральной комиссией по рынку ценных бумаг - ФКЦБ);

-

раскрытие информации, содержащейся

в средствах массовой информации;

-

изготовление сертификатов ценных

бумаг;

-

размещение эмиссионных ценных

бумаг;

-

регистрацию отчета об итогах

выпуска ценных бумаг;

-

раскрытие информации, содержащейся

в отчете-сообщении, в средствах массовой информации;

-

регистрацию изменений в уставе.

Владельцы привилегированных акций (в отличие от

владельцев простых акций) получают гарантированные дивиденды в виде

фиксированного процента и номинала акции и в виде твердой абсолютной суммы.

Дивиденды им выплачиваются после выплат владельцам облигаций, но до владельцев

обыкновенных акций. Привилегированная акция не дает права на управление

компанией, а в отдельных, оговоренных, случаях она может быть отозвана

(выкуплена) у владельцев по заранее установленным ценам, например, в связи с

неожиданным ростом их курсовой стоимости. Выкупаются и обыкновенные акции, но

по другим причинам, например, для предотвращения поглощения другой фирмой,

когда менеджеры пытаются убедить акционеров и инвесторов в том, что акции

недооценены на рынке. В результате цены на эти бумаги резко возрастают. В

некотором смысле привилегированные акции можно охарактеризовать как бесценную

облигацию. Они также могут содержать условия конвертируемости в другие ценные

бумаги, как правило, в обыкновенные акции.

Акции обычно не хранятся на руках у

владельцев, даже если они выпущены в бумажной форме. Принято право акционера на

долю в собственности компании фиксировать в форме единого сертификата, в

котором указаны имя инвестора и количество принадлежащих ему акций. Такой

сертификат вместе; данными о владельце регистрируется в учетных книгах

компании. Процесс обращения акции отражается в виде погашения сертификатов

прежних владельцев и выдачи других сертификатов новым акционерам. Сертификат

не следует путать с бланком акции.

Акция дает ее владельцу право на

получение некоторой части прибыли АО в виде дивидендов. Обыкновенные акции не

имеют гарантированных дивидендов, поскольку все вопросы, связанные с их

выплатой, решает совет директоров компании. Он может отменить выплату

дивидендов, признав целесообразным инвестирование прибыли в производство. Этот

недостаток обыкновенной акции компенсируется очень важным преимуществом:

возможностью ее владельца голосовать на собраниях акционеров. Чем больше

обыкновенных акций на руках, тем больше власть акционера в компании. Однако при

ликвидации АО, к примеру в результате банкротства, владельцы обыкновенных акций

получают остатки розданного кредиторами имущества в последнюю очередь.

Ответственность за удачное руководство бизнесом в конечном итоге ложится на его

собственников - акционеров.

Важнейшей характеристикой акции, как и любого вида

товара, является ее цена. Различают несколько разновидностей цен на акции.

Номинальная стоимость (традиционно применяется термин «стоимость», но не в

научном смысле) указывается на самой акции, но какого-либо значения в расчетах

ее номинальной стоимости не имеет. Она используется для учета. В некоторых

странах, например в США, акции могут выпускаться без номинальной стоимости. Для

их проводки по бухгалтерским счетам используют так называемую объявленную

стоимость, которая отражается (объявляется) в проспекте эмиссии.

Рыночная (курсовая) стоимость - важнейшая

разновидность денежной оценки ценной бумаги, поскольку именно она используется

при покупке и продаже акций. Чаще всего эта цена определяется как базированный

доход. Например, если акция дает твердые годовые дивиденды в 100 р., а норма

ссудного процента (например, рефинансирования Центрального банка) равна 12%

годовых, курсовая стоимость бумаги составит 500 р.: (100 р. х 100%)-12%.

Курсовая стоимость акции зависит также от спроса и предложения, которые

определяются рыночной конъюнктурой.

Кроме того, рыночная цена акции, как и любой ценной

бумаги, отражает компромисс для ее владельца между риском вложения в нее и

ожидаемыми дивидендами.

Особо следует выделить так называемую действительную

стоимость акции. Она имеет значение для инвестора, цель которого -

получение дивиденда, и определяется исходя из ожидаемых доходов в виде

дивидендов. Такую бумагу инвестор рассматривает как капитал, приносящий

проценты. Действительная стоимость сравнивается с курсом (рыночной ценой)

акции, и в результате делается вывод о целесообразности ее приобретения или

дальнейшего владения.

Рыночная стоимость акции1

формируется на организованном и открытом фондовом рынке в условиях конкуренции

под влиянием множества факторов макро- и микроуровня.

В российском законодательстве понятие

рыночной стоимости акций раскрывается ст. 3 ФЗ РФ № 135-ФЗ «Об оценочной

деятельности в Российской Федерации» от 29 июля 1998 г. с последними

изменениями и дополнениями, а также ст. 3 стандарта оценки № 20-05-96.

Рыночная стоимость - это денежная величина, за которую предполагается переход акций из рук в

руки в результате коммерческой сделки на определенную дату. При этом считается,

что каждая из сторон действует разумно, располагая всей необходимой информацией

и без принуждения.

Для формирования рыночной стоимости акций необходимо

соблюдение ряда условий:

-

рынок акций должен быть

организованным, а информация о выставляемых котировках и событиях на фондовом

рынке -доступной всем заинтересованным лицам;

-

должно быть множество независимых

участников рынка акций, так как при ограниченном их количестве возможно

установление манипулятивных цен, формируемых под воздействием незначительного

числа факторов;

-

участники рынка должны действовать

без принуждения, принимая во внимание множество факторов макро- и микроуровня;

-

инфраструктура рынка должна

обеспечивать всем участникам рынка соблюдение законности и норм делового

оборота.

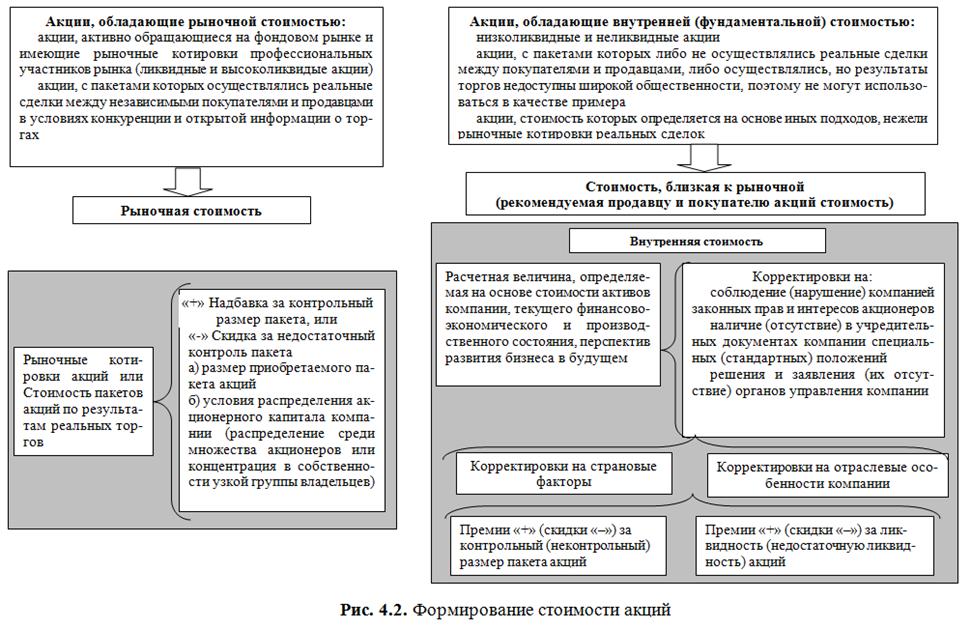

Рыночной стоимостью обладают:

-

акции, активно обращающиеся на

фондовом рынке и имеющие рыночные котировки профессиональных участников

фондового рынка;

-

акции, с пакетами которых

осуществлялись реальные сделки между независимыми покупателями и продавцами в

условиях конкуренции и открытой информации о торгах.

Для компаний, чьи акции обращаются или

ограниченно обращаются на фондовом рынке (низколиквидные/неликвидные), процесс

формирования стоимости акций существенно отличается от формирования стоимости

свободно обращающихся акций. Это связано с тем, что информация о состоянии

капитала и финансово-хозяйственной деятельности таких компаний, как правило,

является закрытой и доступна ограниченному кругу лиц: менеджменту компаний;

стратегическим акционерам, владеющим контрольными пакетами акций;

государственным органам, осуществляющим контроль и надзор за деятельностью АО,

а также специализированным организациям, например, банкам, в которых открыты

счета, аудиторам-консультантам.

Низколиквидные и неликвидные акции

обладают только внутренней (фундаментальной) стоимостью, являющейся основой для

определения стоимости, близкой к рыночной. Внутренняя стоимость акций

формируется под влиянием стоимости активов, текущего производственного и

финансово-экономического состояния АО. Внутренняя стоимость рассчитывается

независимым оценщиком на базе его знаний, профессионального мастерства и

жизненного опыта, является его экспертной оценкой на определенную дату и

позволяет определить стоимость, близкую к рыночной, так называемую

рекомендуемую стоимость. Рекомендуемая стоимость - это величина, получен ная расчетным путем и не прошедшая процедуру торгов

между покупателем и продавцом в условиях конкуренции и равнодоступности

информации, поэтому она не является рыночной и выступает основанием для

принятия решений о сделке с акциями. ная расчетным путем и не прошедшая процедуру торгов

между покупателем и продавцом в условиях конкуренции и равнодоступности

информации, поэтому она не является рыночной и выступает основанием для

принятия решений о сделке с акциями.

Внутренней (фундаментальной)

стоимостью обладают:

-

низколиквидные и неликвидные

акции;

-

акции, с пакетами которых реальные

сделки между покупателями и продавцами не осуществлялись либо осуществлялись,

но результаты торгов недоступны широкой общественности, поэтому не могут

использоваться в качестве примера;

-

акции, стоимость которых

определяется на основе иных подходов (не рыночных котировок или реальных

сделок). Например, при выходе одного из учредителей из состава ЗАО выкупная

стоимость его доли определяется не на основе рыночных котировок, которые

отсутствуют, а в соответствии с действующим законодательством по балансу -

методом чистых активов. Такую сделку нельзя считать рыночной.

Формирование рыночной стоимости акций АО (рис. 4.2) -

это процесс, происходящий на протяжении всего жизненного цикла компании.

Капитал любого АО под воздействием различных факторов может возрастать или

уменьшаться. Это находит отражение в изменении участниками фондового рынка котировочных

цен на акции. Участники рынка акций покупают и продают корпоративные акции лишь

по той цене которая, по их мнению, отражает наиболее точную стоимость в каждый

конкретный момент времени. Рыночная цена акций включает всю информацию о

случившихся событиях на фондовом рынке, а также информацию о предстоящих

событиях, объявленных публично или ставших известными в результате доступа к

инсайдерской информации.

Подчеркнем, что акции как титул деловой собственности

на капитал акционерной компании, выраженный имуществом и другими активами,

предоставляют акционерам-инвесторам определенные права, позволяют собственнику не

только управлять деятельностью акционерной компании, но и получать часть

прибыли в виде дивидендных выплат.

Таким образом, рыночная стоимость акций

российских компаний - это паритет цен между продавцами и покупателями акций,

причем верхняя граница стоимости формируется факторами макроуровня,

характеризующими финансово-экономическую ситуацию в стране, а нижняя -

стоимостью активов, финансово-экономическим положением и перспективами развития

бизнеса акционерной компании[40]

(рис. 4.3).

Рис. 4.3. Формирование стоимости акций отечественных акционерных

обществ

Оценка ценных бумаг собственной эмиссии, воплощенных в

собственном капитале, в частности в его авансированной части, не влияет на

оценку собственного капитала в целом. В то же время для бухгалтерского учета

акции собственной эмиссии должны быть оценены по номинальной, рыночной,

эмиссионной, выкупной, учетной (балансовой) и ликвидационной стоимости (рис.

4.4).

При основании общества оплата его акций

проводится по их номинальной стоимости, а во время всех последующих

выпусков - по эмиссионной цене. Это обусловлено тем, что собственный капитал АО

выше уставного, поскольку в процессе существования акционерного общества

стоимость его активов увеличивается вследствие инфляционных процессов,

присоединения нераспределенной прибыли и т. п.

Специфика акций состоит в том, что для

них вводятся несколько категорий стоимостей: рыночная, экономическая,

номинальная, балансовая, эмиссионная, ликвидационная.

Рыночная стоимость определяется рыночной ценой акции в каждый текущий момент. Если эту цену

умножить на количество акций, находящихся в обращении, получится рыночная

стоимость собственных средств корпорации.

Экономическая стоимость акции представляет собой приведенную стоимость потоков

денег, которые инвестор ожидает получить от акции в будущем. Иными словами, это

дисконтированная стоимость будущего потока дивидендов и цены акции в момент ее

продажи (акция обеспечивает только эти два вида денежных потоков).

Номинальная стоимость Рт - это официальная цена акции, установленная создателями

АО в момент утверждения его устава; это доля уставного капитала, приходящаяся

на одну акцию. Номинальная стоимость определяет минимальную стоимость акции,

которая не может быть снижена путем выплаты дивидендов, это тот минимум,

который могут получить владельцы акций в случае ликвидации АО. В связи с этим Рнои

акций устанавливается обычно очень низкой. Умножив величину номинальной

стоимости обыкновенной акции на количество акций данного эмитента (например,

«Салюта») N, находящихся

в обращении, получим величину уставного капитала «Салюта» - NPhom.

При первичном размещении дополнительных

акций устанавливаемая цена размещения (эмиссионная стоимость) Р азм

практически всегда превышает номинальную стоимость. Если было размещено

дополнительно М акций «Салюта» по цене Р , то собственные

средства «Салюта» возрастут на величину MP . При этом сумма МРти добавится к

уставному капиталу, а М(Р - Рвдм) войдет во вторую часть

собственных средств «Салюта» - добавочный капитал.

Наконец, по результатам года «Салют»

может иметь чистую прибыль, часть которой выплачивается акционерам в

виде дивиденда, а оставшаяся часть нераспределенная прибыль - реинвестируется.

Накопленные суммы нераспределенной прибыли учитываются нарастающим итогом.

Общая сумма уставного капитала, добавочного капитала и

нераспределенной прибыли составляет собственные средства АО и

учитывается в разделе «капитал плюс резервы» пассива баланса.

Балансовая стоимость акции представляет собой величину, полученную делением

суммы собственных средств фирмы на количество обыкновенных акций.

Балансовую стоимость акций определяют во

время аудиторских проверок, если эмитент собирается пройти листинг для

включения своих акций в список ценных бумаг, допущенных к биржевым торгам, а

также во время ликвидации АО, чтобы определить долю собственности, приходящейся

на акцию (если в составе капитала нет привилегированных акций). В ином случае

определяется ликвидационная стоимость акций.

Существуют три теоретически! модели

оценки акций: дисконтирования потока дивидендов, дисконтирования потока доходов

и дисконтирования потока денег. Если используемые в этих моделях переменные

величины подобраны правильно, то все модели дадут один и тот же результат.

Наиболее часто используется модель дисконтирования дивидендов.

Представим, что в исходный момент времени

t = 0 цена

акции составляла Р0 р. По прошествии холдингового периода

цена акции возросла до Рi р. и владельцу акции выплачивается дивиденд в размере D1 p.

Тогда доходность акции за холдинговый период

(4.1) (4.1)

Эту формулу можно преобразовать и найти величину Р0:

(4.2) (4.2)

Норма отдачи к, которая в формуле (4.2) служит

ставкой дисконта для вычисления приведенной стоимости акции, называется рыночной

ставкой капитализации. В условиях эффективного рынка ставка капитализации

отражает издержки упущенной возможности размещения денег в акцию.

Строго говоря, формула дисконтирования позволяет

утверждать, что приведенная стоимость акции PV(определяющая

ее цену в исходный момент времени) может быть представлена в виде

(4.3) (4.3)

где:

– D1,D2, D3,…,Dn – денежные потоки в момент 1,2,...,n;

– k1,k2,k3,…kn – рыночные ставки капитализации в момент 1,2,...,n;

– n –

количество лет, в течение которых инвестор предполагает владеть акцией.

Формула (4.3) предполагает, что инвестор

должен задать прогнозируемые величины денежных потоков D{ и ставок дисконта &, на п лет вперед, что

делает задачу вычисления Р0 практически невыполнимой. Поэтому

для построения приемлемой математической модели принимают существенные

допущения и упрощения.

1.

Будем считать, что кх

= к2- ... = к. Иными словами, инвесторы всегда одинаково

оценивают риск, связанный с данной акцией. Это допущение не столь жесткое,

поскольку аналогично поступают и при оценке реальных средств.

2.

Предполагается, что любая величина

Dt=Dt-1 (l+gt), где gt – ставка прироста

ежегодных выплат в год t, Dt – сумма, выплачиваемая в год t, Dt-1 –

сумма, выплачиваемая по акции годом раньше. (l+gt), где gt – ставка прироста

ежегодных выплат в год t, Dt – сумма, выплачиваемая в год t, Dt-1 –

сумма, выплачиваемая по акции годом раньше.

Наиболее простая модель оценки стоимости

акции предложена американским экономистом Майроном Гордоном в 1962 г. Для ее

построения Гордон пошел на другие упрощения: *

• поскольку срок действия акции теоретически не

ограничен, считаем, что поток денежных выплат представляет собой бесконечный

поток дивидендов (ликвидационной суммы уже не будет, так как акция существует

бесконечно долго). Иными словами, с учетом уже сделанных упрощений формулу

(4.3) можно представить так:

(4.4) (4.4)

Гордон предложил считать все величины g одинаковыми,

т. е. дивиденды возрастают ежегодно в (1+g) раз, причем

величина g не

меняется до бесконечности. Иными словами:

D2-D, (l+g) (l+g)

D3 = D2 (l+g) = D1 (l+g) = D1 (l+g)2 (l+g)2

D4 = D3 (l+g) = D2 (l+g) = D2 (l+g)2

– Dt (l+g)2

– Dt (l+g)3

и т. д. (l+g)3

и т. д.

С

учетом этого допущения формула (4.5) примет вид:

(4.5) (4.5)

Если

же считать, что дивиденд D1 = D0 (l+g),

где D0 –

дивиденд, выплачиваемый годом раньше, то формула (4.6) может быть записана так: (l+g),

где D0 –

дивиденд, выплачиваемый годом раньше, то формула (4.6) может быть записана так:

(4.6) (4.6)

Выражение (4.6) представляет собой

бесконечно убывающую геометрическую прогрессию сумма членов которой

(4.7) (4.7)

Итак, согласно модели Гордона, приведенная стоимость

акции Р0 определяется делением величины ожидаемого по

результатам текущего года дивиденда D{ на разность

между рыночной ставкой капитализации к и ожидаемой ставкой прироста

дивиденда g.

Модель Гордона позволяет быстро оценить текущую

стоимость акций. Однако, прежде чем ее применять и на этой основе принимать

инвестиционное решение, необходимо иметь в виду следующее: поскольку модель

предполагает дисконтирование поступающих дивидендов вплоть до бесконечности,

формула (4.7) очень чувствительна даже к небольшим изменениям исходных данных.

Помимо упоминавшихся упрощений и

дополнений, модель Гордона предполагает, что:

-

к должно быть всегда больше g, в противном

случае цена акции становится неопределенной. Это требование вполне логично, так

как темп прироста дивидендов g может в какой-то момент превысить требуемую норму

отдачи акции к. Однако это не произойдет, если полагать выбранный срок

дисконтирования бесконечным, ибо в данном случае дивиденды постоянно прирастали

бы более высокими темпами, чем норма отдачи акции, что невозможно;

-

фирма должна выплачивать

дивиденды регулярно, в противном случае модель Гордона неприменима. Более того,

требование неизменности величины g означает, что фирма направляет на

выплату дивидендов всегда одну и ту же долю своего дохода;

-

требование неизменности величин к

и g вплоть до бесконечности ограничивает структуру

капитала фирмы: считается, что единственным источником финансирования фирмы

являются ее собственные средства, а внешние источники отсутствуют. Новый

капитал поступает на фирму только за счет удерживаемой доли дохода, чем выше

доля дивидендов в доходе фирмы, тем ниже уровень обновления капитала.

Конечно, весь набор ограничений в модели Гордона

нереален, но он необходим для создания математической модели. Обратимся к

формуле (4.8):

(4.8) (4.8)

и выразим отсюда ставку капитализации:

(4.9) (4.9)

Первое слагаемое D1/P0 называют дивидендной доходностью, ее оценка не

вызывает затруднений. Для оценки g можно применить следующий способ: пусть в течение года

акция принесла прибыль Е1 . Выплачиваемые дивиденды

определяются долей выплат р: D1 = pE1 Например, если фирма выплачивает в виде дивиденда 40%

годовых доходов на акцию, то р = 0,4 и D1 = 0,4Е1. Остальная часть идет на реинвестирование - на закупку

нового или обновление старого оборудования. Эта часть определяется долей

возврата b. Значит, , p=(1–b) и D1=(l–b) E1=:0,4 E1=:0,4 E1. Если предположить, что фирма использует только собственные средства, то

норма отдачи реинвестированных доходов равняется отношению прибыли на акцию Е1

к балансовой стоимости акции; эту норму отдачи называют доходностью

капитала (return on equity

- ROE): E1. Если предположить, что фирма использует только собственные средства, то

норма отдачи реинвестированных доходов равняется отношению прибыли на акцию Е1

к балансовой стоимости акции; эту норму отдачи называют доходностью

капитала (return on equity

- ROE):

Можно доказать, что величина g=b ROE. Если подставить полученные выражения для D1 и g в формулу (1.13), то получим: ROE. Если подставить полученные выражения для D1 и g в формулу (1.13), то получим:

(4.10) (4.10)

Данная формула связывает две нормы

отдачи: к- ставку капитализации, определяющую издержки упущенной

возможности приобретения акции, т. е. норму отдачи наилучшего альтернативного

средства такого же уровня риска, и ROE - доходность капитала. Взаимодействие этих двух

величин с учетом дивидендной политики фирмы (что определяется величиной b влияет на

текущую стоимость акции. Все акции условно можно разбить на три группы:

нормальных компаний, растущих фирм и угасающих фирм.

Для нормальных фирм к = ROE. Значит, нормальная фирма и ее

конкуренты выбрали возможности инвестировать собственные средства в проекты с NPV> 0 и вынуждены вкладывать

деньги в инвестиции с NPV= 0. Поэтому

ROE каждой

фирмы уравниваются и приближаются к рыночной ставке капитализации к. Подставив

к = ROE в

формулу (4.10), получим

(4.11) (4.11)

Эта формула позволяет сделать два вывода.

Во-первых, ставку дисконта можно выразить через соотношение PJE , только если к = ROE (замечание

существенное, поскольку величина PIE является одной из важных качественных характеристик

акций, приводящихся в таблицах их котировки). При использовании в качестве

ставки дисконта в формуле Гордона величины, обратной PIE, можно получить результат,

далекий от истины, если кф ROE. Во-вторых, если фирма «нормальная», то инвесторам

абсолютно безразлична ее дивидендная политика - они получают одинаковую отдачу

от акции вне зависимости от соотношения дивидендов и ценового выигрыша.

Для растущей фирмы ROE > к, т. е. эта фирма имеет

возможность инвестировать собственные средства в такие проекты, для которых NPV> 0. Иными словами, подобные

фирмы имеют возможность приобретать капитальные ресурсы с издержками к процентов

и получать от их эксплуатации норму отдачи ROE, превышающую к.

Наконец, для угасающей фирмы ROE < к, она не в состоянии

реинвестировать деньги в проекты с NPV> 0. Подобные фирмы вынуждены значительно сокращать

производство и, как правило, получают отдачу за счет более высокой доли

дивиденда.

Необходимость рыночной оценки акций возникает при

поглощении и слиянии общества, купле голосующего пакета акций, выдаче кредита

под обеспечение акций, преобразовании ОАО в ЗАО, определении целесообразности

купли раннее реализованных собственных акций, реорганизации и ликвидации

общества.

В практике функционирования АО имеет

место объединение компаний посредством обмена функциями. Существуют два

варианта: 1 - обе компании сохраняются в неизменном виде, но происходит

взаимный обмен акциями, таким образом, каждая компания владеет определенным

количеством акций другой компании и ряд директоров входят«в советы директоров

обеих компаний; 2 - происходит слияние двух компаний и акции одной обмениваются

на акции другой. Обмен может происходить с доплатой или без нее.

С рыночной стоимостью, как правило,

совпадает выкупная стоимость акций, кроме случаев, когда акционерное общество

реорганизуется.

В заключение подчеркнем, что главная

экономическая и финансовая цель акционерного общества - это обеспечение

благосостояния акционеров. При этом одни компании стремятся продемонстрировать

динамичный рост прибыли и стоимости акций, а другие стараются стабильно

выплачивать высокие дивиденды. В России возможно и то и другое одновременно.

[35]

Волкова О. Н. Бухгалтерский учет в Великобритании // Бухгалтерский учет.

- 1999. - № 9. -С. 96-102; Ришар Ж. Бухгалтерский учет: теория и

практика / Пер. с фр.; под ред. Я. В. Соколова. -М: Финансы и статистика,

2000.- 160 с; Островский О. М., Ковалев В. В. Интеграция России в

международное бухгалтерское сообщество // Бухгалтерский учет. - 2002. - № 5. -

С. 73-78; Молоток Я. В. Консерватизм как основной принцип бухгалтерского

учета: опыт Германии // Бухгалтерский учет. -1999.-Х» 8.-С. 105-108.

[36] Линнакс Э. Книга о

бухгалтерских счетах / Пер. с эстон. А. Свирина; ред.: В. Вайнгорт, Л. Павлова.

- Таллин: Изд-во «Из первых рук», 1996. - 212 с.

[37]

Соколов Я. В., Семенова М. В. Бухгалтерский учет во Франции // Бухгалтерский

учет. - 2000. -№5.-С. 69-77.

[38] Дымова

И. Э. Учет в Бельгии // Бухгалтерский учет. - 2001. - № 22. - С. 56-60.

[39] Политическая

экономия /Академия наук СССР. -М.: Политическая литература, 1954.-С. 175.

[40]

Минасое О. Ю. Формирование рыночной стоимости акций российских

предприятий: Дис. канд. экон. наук. - М, 2002. - 195 с.

Похожие материалы:

Акцепт, полученный с опозданием

Акцепт на иных условиях - ст.443 ГК РФ

Акцепт

Алгоритм определения предпочтительной организационной структуры управления диверсифицированной фирмы

Алиментные обязательства других членов семьи (Батычко В.Т., 2011)

Алиментные обязательства родителей и детей

|